本次调查涵盖的三个问题旨在了解市场对于住宿率、平均房价和总收入水平在未来半年内发展的预期。

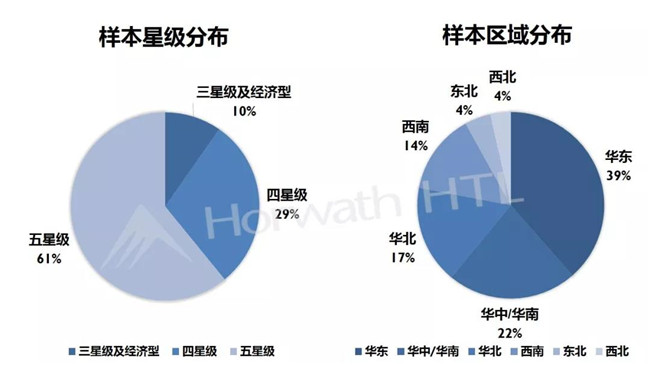

作为浩华全球酒店市场景气调查的重要组成部分,中国酒店市场景气调查旨在为中国酒店业者提供对未来前景的判断和预测。本次调查涵盖的三个问题旨在了解市场对于住宿率、平均房价和总收入水平在未来半年内发展的预期。此次调查是浩华管理顾问公司实施的第十六次针对中国酒店市场的景气调查,报告汇总了2018年下半年景气调查的研究成果,共有来自全国31个省、直辖市、自治区的423家酒店参与了此次调查。浩华对以往景气指数进行对比分析,以便能够有效呈现出中国各地区酒店业者对市场的预期展望。

为了更好地对中国各地区及城市的酒店市场进行分析和比较,浩华通过特定的景气指数模型把受访者的反馈情况进行量化并以指数的形式呈现,以便更加直观地反映出受访者对酒店市场的预期。每项问题所呈现的景气指数都反映了市场对整体业绩表现的期望值。该指数范围从-150至+150,“-150”表示市场对预期业绩表现非常悲观,“0”表示业绩预期持中立态度,“+150”则表示市场的预期值十分乐观。在此次调查中,各受访酒店以2017年的实际业绩为基准对本年市场业绩进行预期比较,同时也指出了导致预期变化的主要因素,并评估主要需求市场的未来前景。

综合景气指数分析

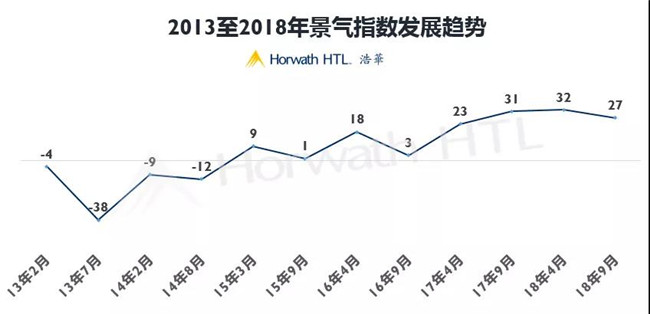

2018下半年酒店景气指数为27,相比上半年稍有回落,但依旧表明酒店业者对今年下半年的酒店市场预期秉持积极态度。自2013年7月酒店景气指数跌入谷底后缓慢波动上升,在近两年达到平稳小高峰状态,并逐渐趋于稳定。这意味着酒店业已进入新一轮的增长周期,新增供给正被市场慢慢消化,客源结构进一步优化,市场需求上升,行业业绩水平整体提升,经营者对未来酒店业绩提升信心加强。

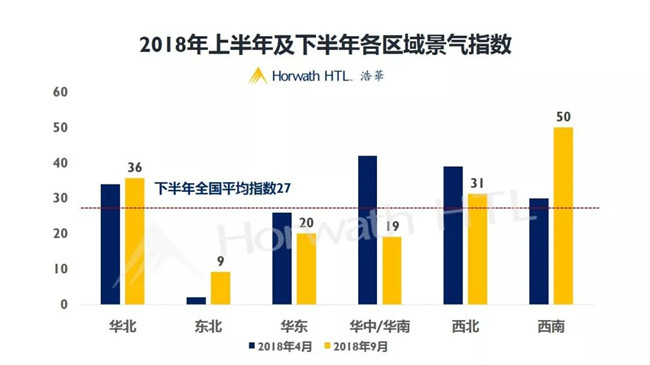

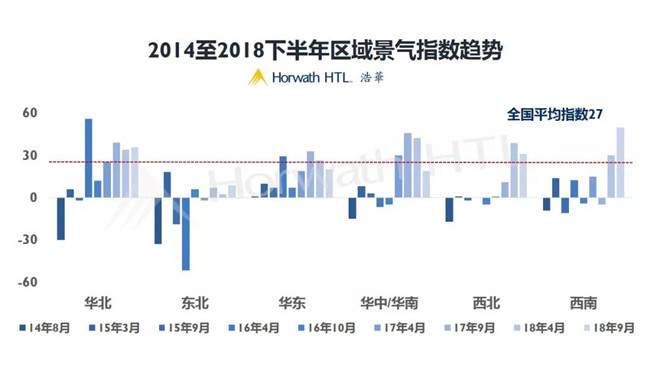

对比2018年上半年及下半年各区域的景气指数,华中/华南(含海南)地区有明显跌幅,酒店业者对市场判断较为悲观;相反,东北和西南地区有明显上升,尤以西南地区增长最为迅猛,表明该地区酒店业者对今年下半年市场预期十分乐观。华东、西北地区均有小幅回落,但西北地区景气指数仍在全国平均水平以上,华东地区却跌落至全国平均水平以下,表明华东市场酒店业者信心略微疲软。整体而言,各区域酒店业者对下半年市场的发展预期较上半年喜忧参半,但整体抱有积极态度。

值得一提的是,相比其他地区景气指数,东北景气指数虽然明显偏低,但呈现正向增长的势头。多年来,受制于疲软的经济形势,东北地区酒店市场表现相对低迷,但是近年来在以哈尔滨和长春为主的城市新区建设以及冰雪运动投资热潮的拉动下,东北地区酒店市场活跃度上升。此外,西南地区下半年景气指数大幅提升,领跑全国各地区,主要得益于西南地区经济发展的良好势头以及丰富的自然人文旅游资源基础。商务、会议会展以及旅游散客的综合平衡增长为酒店带来了持续且均衡的客源。

一线城市酒店市场预期普遍乐观

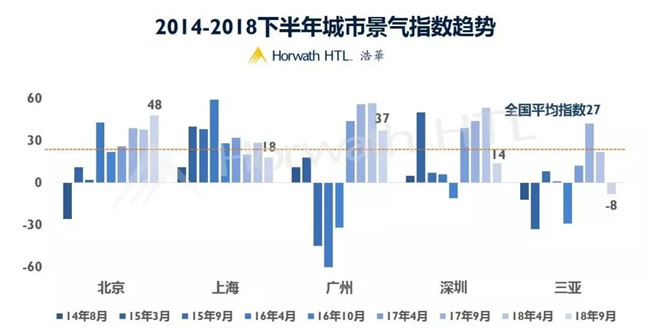

除三亚外各城市指数增长积极

北 京:景气指数48,居一线城市之首。北京作为全国的政治、文化、科技及国际交往中心拥有得天独厚的城市资源,其无可替代的城市功能特征保障了北京酒店市场稳定的客源需求。“一带一路”、“中非合作”等全球战略的推进为北京带来更多机遇,国际合作日益密切,会议需求强劲,高端商务及旅游散客需求也被很好地激发。另外,2022年北京冬奥会的承接为整体北京市场创造积极的宣传效应,由此产生的项目合作需求旺盛。加之,大批于2008年奥运会期间开业的酒店逐渐进入翻新改造期,市场供给缩小,需求愈显强盛。总之,近三年来,北京酒店业者对市场信心逐年加强。

上 海:景气指数18,低于全国平均水平。近年来,上海自贸区、上海虹桥会展中心和迪士尼开业等重大利好因素诱导大批高端酒店涌入市场,导致上海市场出现暂时性的供需失衡,竞争异常激烈。不仅如此,在供给剧增的情况下,需求方面却出现明显滑坡。这或许有以下几点原因:第一,上海是我国进出口贸易城市之首,在中美贸易战持续升温的环境下,国际客源的需求和预算下降;第二,今年的迪士尼热度较去年有明显下降,上海的旅游散客需求回落;第三,今年车展的承接地在北京,会议会展需求被削弱。好在大批于世博会前后开业的酒店正值翻新改造期,适当缓解了市场的供给压力。总体而言,上海酒店业者对下半年市场预期持保守积极态度。

广 州:景气指数37,位居全国第二。2016年,受产业转型影响,广州酒店市场预期悲观。但是,自2017年以来广州景气指数反弹趋势明显,酒店市场预期转向积极。近年来,越来越多的广东省内居民选择到广州旅游大大刺激了其旅游需求增长;而正在兴建的琶洲西区作为CBD的延伸和互联网创新集聚地,很好地刺激了商务需求增长。更加值得一提的是,9月份广深港高铁的开通将进一步刺激广州市场的需求增长。从目前来看,广州酒店业者对多元化的广州市场信心满满。

深 圳:景气指数14,呈现保守乐观态势。深圳作为经济特区,其旅游资源并不丰富,酒店市场多以商务类型为主。商务型市场的典型特征是高度依赖于经济发展。然而,持续升温的中美贸易战对深圳进出口业形成巨大冲击;深圳股市大跌,金融产业低迷;“限购、限价令”的出台导致地产活跃度降低。加之深圳近两年内主城区的高端酒店供给十分有限,市场缺乏新的增长点,市场活力不足。多方因素导致深圳业者对酒店市场的信心大幅回落。

三 亚:景气指数为-8,回落明显,市场预期由积极转向消极。从市场需求角度看,三亚热度依旧,截止今年七月,三亚接待的过夜游客人数较去年同期增长12%,旅游总收入较去年同期增长14%。然而,众多高端品牌连续集中开业,导致市场供求失衡,竞争异常激烈。上半年开业的亚特兰蒂斯酒店就有1314间客房,其水世界、水族馆备受追捧,对周边酒店造成不小冲击;另外,新开的海棠湾仁恒皇冠假日酒店也有404间客房,主打亲子主题,又进一步稀释了市场需求。此外,全国整体经济环境放缓加之近期出台的“三亚房产限购令”以及老酒店翻新改造等因素使得三亚酒店业者普遍信心下滑。

主要二线城市预期更趋乐观

重庆、西安、成都市场预期积极

成 都:景气指数51,市场预期积极。成都作为西南地区经济重镇,受多项利好政策驱动,经济发展呈现较强活力。近日开通的西成、成贵等高铁线路加速了商务和旅游需求增长。深入人心的都市休闲城市形象吸引旅游消费不断升温,进而带动酒店市场(尤其是城中心区域)房价上涨。而城南市场,在经历了过去5年的迅猛发展,今年暂无高档酒店开业,供给压力稍作缓和,外加下半年迎来会议会展需求旺季,市场预期乐观。整体而言,成都酒店业者信心增强。

重 庆:景气指数60,居二线城市首位。相比年初的预期,下半年信心增长显著。重庆也是今年的网红热点城市,多个景点蹿红网络引得大批网红和游客前来打卡。目前开通的成渝、渝贵、西成等高铁线路大幅提升了出行重庆的便利性。相关数据显明,截至今年7月,重庆旅游总收入同比增长29%,旺盛的旅游需求为酒店业带来明显业绩增长。此外,近年重庆工业北迁趋势明显,大力发展两江新区,经济发展后劲十足,酒店业者信心大幅提升。

杭 州:景气指数23,较上半年增长明显,但仍低于全国平均水平。作为长三角经济重镇,电商、金融、医疗等支柱行业的发展吸引着大量商务及会议需求,同时丰富的旅游资源也带动稳定的旅游需求。G20峰会、2022亚运会的承接促进了杭州基础设施的进一步提升,也为杭州带来更高的国际知名度。但和其他二线城市相比,杭州表现并不突出,其原因可能是随着2016年G20峰会的闭幕,其余温逐渐退却,面对剧增的新增供给,市场仍需时间消化。

南 京:景气指数12,市场预期欠佳,较上半年有明显回落。南京虽然是江苏省省会城市,但在经济地位上一直落后于地级市苏州。其旅游资源丰富,但游客多以观光性质为主,平均房价上行受限。据统计,至今年7月,南京累计接待游客数量同比负增长3%,入住率情况也令人堪忧。但是,近年来政府着力产业转型,积极发展旅游业和高端服务业,并大力开发河西新城和江北新区,大量高端酒店产品已入驻并预计于未来几年开业。从长期看来,南京市场仍具有极大潜能,相信酒店业者信心复苏只是时间问题。

天 津:景气指数8,居二线城市末位。天津虽是直辖市,但近年来的经济发展情况并不理想,据统计,2017年天津经济增长率仅为3.6%。天津虽然紧邻北京,但也是把双刃剑,虹吸和外溢效应兼具。其以工业为主的产业结构抑制了酒店房价的提升;爆炸事件后,滨海新区的开发进度减缓,对高端需求的拉动作用不明显。在房价和入住率均下滑的情况下,天津酒店业者的市场预期相对保守。

西 安:景气指数58,市场预期乐观,仅次于重庆。和重庆情况类似,得益于网红效应,西安旅游需求暴增。据统计,上半年西安接待国内外游客人次同比增长45%,旅游总收入同比增长56%,这助力了市场入住率和平均房价双增长。今年初,西安也正式被列为国家中心城市,众多利好政策加快了经济发展,产业结构正在迈向中高端。在需求大幅上涨而供给并不十分充分的情况下,酒店业者信心强劲。

前景展望

2018年上半年酒店业绩表现总体好于预期

各项指标均衡发展

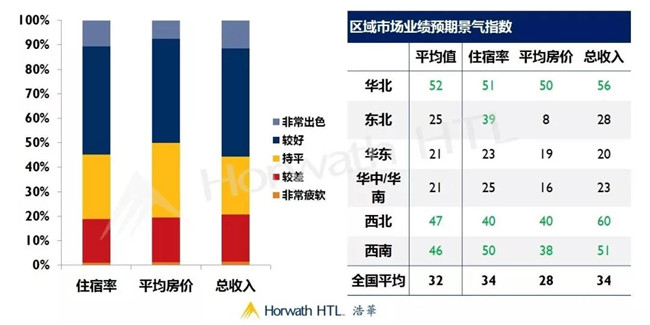

住宿率:就整体市场住宿率而言,市场反馈普遍积极。55%的受访酒店认为2018年上半年的实际住宿率水平要好于甚至大大超出预期;26%的受访酒店称实际住宿率与年初预期持平;只有19%的酒店表示住宿率预期差于预期甚至非常糟糕。

平均房价:各市场对上半年平均房价业绩的反馈差距较大,华北、西北和西南地区认为房价发展较为积极,而东北市场的平均房价则上浮较小。但从全国看来,整体市场仍呈现正向反馈。50%的酒店认为上半年实际平均房价超出预期;31%的受访酒店认为实际平均房价与预期大体持平;19%的受访酒店指出,实际平均房价业绩较预期更差甚至表现得非常糟糕。

总收入:在住宿率和平均房价的带动下,市场对上半年总收入的反馈呈现出积极态势。56%的受访酒店表示上半年实际总收入水平高于年初的预测甚至非常出色;24%的酒店表示实际总收入与年初持平,剩余20%的受访酒店则指出实际总收入相对预期较低甚至非常疲软。

区域分析:总体而言,全国各区域无一例外对各项指标在2018年上半年的业绩反馈持积极态度。并且,酒店业者普遍对住宿率和总收入的反馈略高于平均房价。受经济增长低迷制约,东北地区的平均房价显得较为疲软,但依然保持积极。相反,受西成高铁开通和旅游度假升级影响,西部地区上半年的业绩情况十分可观。

2018年下半年整体酒店市场表现预期积极

平均房价景气指数上升

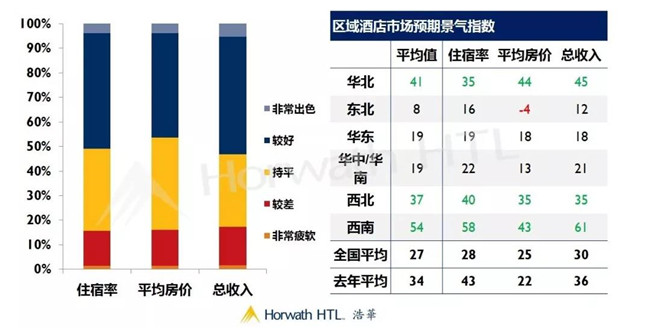

住宿率:多数受访者预测2018年的住宿率将呈总体积极的趋势。51%的受访酒店认为与去年同期相比,2018年下半年整体市场的住宿率业绩将会更好甚至非常出色;有34%的酒店业者预计住宿率将与去年同期持平;仅有15%的受访者认为下半年的住宿率会表现更差甚至非常糟糕。

平均房价:相比其他两项业绩指标,各酒店对2017年下半年的平均房价预期略显保守,但依旧呈积极态势。不到一半(46%)的受访者预测下半年的平均房价会比去年同期更为出色;37%的酒店业者认为平均房价将与去年情况大体一致;17%的受访酒店表示下半年的房价水平将不如去年同期的情况。

总收入:该项业绩指标的预测情况与住宿率极为相似,大部分酒店业者对总收入持积极预期,认为酒店市场整体收入开始进入复苏期。仅有17%的受访者表示下半年的总收入会较去年同期更差;30%的从业者认为将会持平,而过半的(53%)受访酒店做出积极预期,认为会比2017年下半年更为出色,甚至非常出色。

区域分析:全国各区域的各项业绩指标景气指数呈明显的积极态势,尤其是在总收入方面。综合来看,西南地区市场领跑全国,各项指标表现积极;华北地区受北京的带动也预期积极;而东北地区受到惨淡的平均房价影响,综合景气指数继续垫底。可喜的是,对比去年全国的平均景气指数,平均房价水平略有提升,但其他指标均有小幅下降,说明在一轮入住率增长后,市场逐渐进入房价上涨周期。

受访者对提升各自酒店2018年下半年业绩信心十足,住宿率与房价景气指数均较为积极

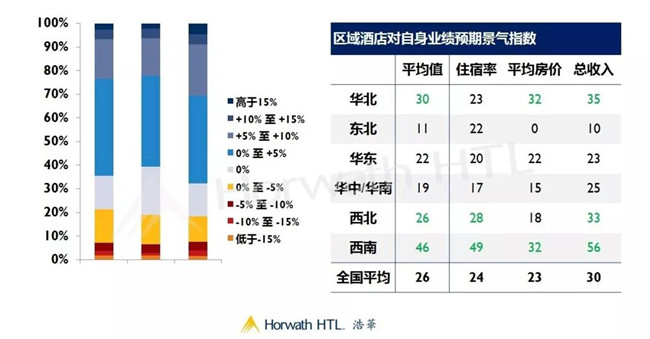

住宿率:与去年同期相比,市场对下半年住宿率的预期呈积极态势。65%的受访酒店认为2018年下半年所在酒店住宿率业绩将会有一定程度的上涨,其中认为涨幅小于5%的人群占比最大,为41%;仅有21%的酒店业者预计所在酒店住宿率将会有所下滑;剩余14%的受访者认为住宿率不会有太大变化。从不同区域的住宿率景气指数来看,各地区对于自身酒店住宿率预期均较为积极。西南酒店业者对自身酒店住宿率提升信心十足。

平均房价:大部分受访者对下半年自身酒店平均房价预期较住宿率和总收入而言更为保守,但依旧持积极态度。19%的受访者认为下半年的平均房价较去年同期会下跌;20%的酒店业者认为将会持平;61%的受访者则预计平均房价将会增长,其中,39%的从业者预测涨幅在5%以内。纵观不同地区平均房价的预测,东北地区指数为0,态度保守,预计2018年自身酒店平均房价将很难提升。相反,华北和西南地区指数为32,并列第一,酒店业者表现乐观态度。

总收入:总收入全国平均指数为30,是三项指标中表现最优的一个,大部分酒店业者对今年下半年总收入的预期持积极态度。仅有18%的受访者表示自身酒店下半年的总收入会较去年同期下跌;14%的酒店业者认为将会持平;68%的受访酒店做出积极偏保守的预期,认为会较2017年下半年有所增长,但相信涨幅在5%以内的占比37%。全国各地区对总收入的预期优于住宿率和平均房价,其中西南地区指数遥遥领先,表现出十足的信心。

结 语

总体而言,2018年下半年的景气指数相比今年上半年稍有回落,但整体态势仍保持积极。自“国八条”后酒店市场正在积极地自我调整,客源结构逐渐趋于健康均衡,酒店业已进入新的发展周期,酒店信心渐渐恢复。从区域上来看,华北、西北、西南地区景气指数超出全国平均水平,酒店业者信心十足,其中又以西南地区最为积极。得益于较好的城市宣传效应,成都、重庆、西安三大西部门户城市需求提升,酒店市场活跃,酒店业者信心较强。从城市来看,一线、二线城市预期普遍积极,仅有三亚景气指数为负值且大幅低于全国平均水平。

从酒店经营的住宿率、平均房价、总收入三项指标来看,酒店业者普遍对住宿率和总收入的预期更为积极,而由于中美贸易战、国内经济增速放缓和酒店市场供给持续增长等因素,消费者对价格更为敏感,酒店业者对平均房价的增长预期持谨慎保守态度。我们相信随着一带一路、中非合作等重大国家战略的布局和深入实施,各地新区的大力开发,高铁机场等交通网络的进一步完善以及度假生活方式的逐渐普及,中国酒店业必将迎来更多机遇。